“提前還貸”為何成熱潮 是否真的合適

導讀:借錢的人準備好了錢想還款,卻還得排隊等消息,怎么回事?伴隨著多地頻繁調整首套房貸款利率,房貸進入低利率區間,不少貸款買房人開始考慮

借錢的人準備好了錢想還款,卻還得排隊等消息,怎么回事?

伴隨著多地頻繁調整首套房貸款利率,房貸進入低利率區間,不少貸款買房人開始考慮提前還款。“提前還房貸”為何能屢掀高潮?又是否真的合適?

排隊到4月

提前還房貸熱度高

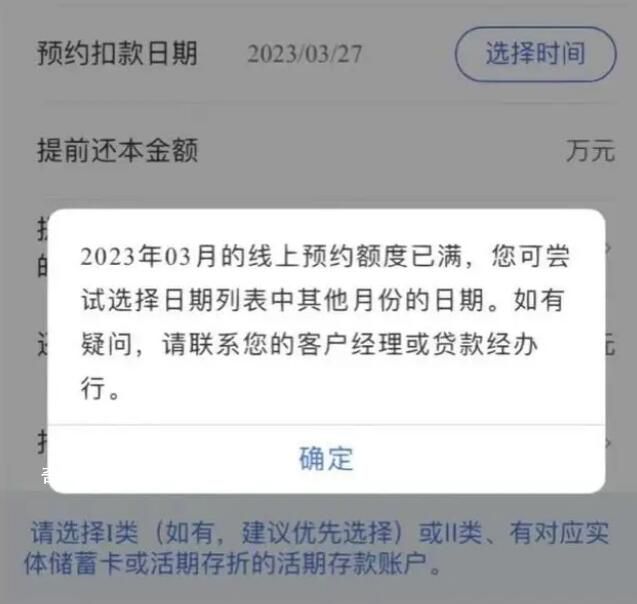

“我在去年年底預約了提前還貸,當時最快只能選一個月之后的。現在一個月過去了審批還沒通過,我打電話問銀行,說是去年10月的申請還沒處理完呢,我估計要排到4月。”

“我在2022年10月提前還過一次房貸,當時一年有三次申請機會,只要月初在手機上操作一下就好了。現在不僅要給銀行經理留下信息預約,而且也是起碼等到3月。”

“我在2022年3月申請過一次提前還貸,當時申請后的第二天就扣款了。感覺從下半年開始越來越難申請,現在都說要等到4月、6月甚至8月份,這幾個月就又有不少利息了。”正如上述幾位買房人向記者介紹的一樣,最近不少想要提前還房貸的買房人都陷入了“線上預約不到,線下讓等消息”的死胡同里,焦急不已。

事實上,2023年初的這波“提前還貸潮”并非新事,從2022年起熱度便逐漸走高。

“2022年之前沒有過這么多人提前還貸,2021年下半年銀行的貸款額度甚至還不夠用呢。”一位商業銀行貸款部門人士對記者說,這兩年“房住不炒”的屬性愈發明顯,房子增值慢了、少了,提前還貸成為了一種減少利息的理財辦法。

據其介紹,特別是在2022年之前的高利率時期申請了房貸,現在手頭不緊張,短期內或可見的中長期沒有大額資金需求的客戶,基本都在操作提前還貸。

近期房貸利率的調整也是重要觸發因素。自年初首套房貸利率動態調整機制建立以來,截至1月31日,貝殼研究院監測的103個城市中,首套利率低于4.1%的城市共30個,部分城市房貸利率已邁入“3時代”。

“一方面由于此前貸款的利息較高,購房者希望通過提前還貸來降低成本;另一方面則是2022年投資理財收益波動較大且遠不及預期,房貸和投資理財之間收益倒掛,讓一些購房者產生了提前還貸的愿望。”上海易居房地產研究院研究總監嚴躍進認為。

提前還貸

利弊幾何?

提前還貸熱度不減,但這一行為是否劃算也一直受到爭議。

“對個人來說,判斷是否需要提前償還個人貸款,最直接的方式是看投資收益是否可以覆蓋貸款利息。如果投資收益率高于貸款利率,則考慮將資金更多用于投資;反之則可以考慮部分或全部償還貸款。當然,還需要為日常生活支出與未來養老、醫療等留足資金。”招聯金融首席研究員董希淼說。

中原地產也指出,不適合提前還款的情況包括房貸利率低、等額本息還款已到還款中期、等額本金還款期已過1/3等。

但對于銀行來說,大量的提前還貸則會造成不小的業務壓力。

博通分析金融行業資深分析師王蓬博表示:個人按揭貸款是銀行核心優質資產,大量提前還房貸會直接影響到銀行的營收和利潤,因此不少銀行選擇提高還款門檻。

“但銀行也應該理解客戶的金融需求,主動改善服務,而不是對提前還款設置障礙。畢竟相對于短時利潤,長期的信用更有價值。如果購房者提前還貸存在違規惡意阻攔的情況,消費者可以向銀保監會進行申訴,維護自身合法權益。”王蓬博說。

矛盾如何解決?

但相對于買房人和銀行的“糾葛”,不少分析指出,“提前還貸潮”最終的矛盾還是在存量房貸客戶還款壓力上。

“只要房貸利率高于理財利率,且居民預期房價下跌,提前還貸的動機就一直會存在。”廣東省城規院住房政策研究中心首席研究員李宇嘉認為,當前存量房貸的壓力仍然較大,希望能降低存量房貸利率,既能降低月供壓力,還能釋放內需和消費。

董希淼也提出,當前部分存量房貸與新增房貸之間的利差過大問題需要引起重視。建議相關部門加快出臺相關舉措,引導銀行適度降低存量房貸利率,進一步降低住房消費者的負擔,有效解決居民扎堆提前還款及違規“轉貸”等問題。

“考慮到2023年宏觀經濟企穩回升和房地產市場回暖,下一階段提前還貸熱潮或將趨于平緩。當然,穩定居民信心和預期、減緩提前還貸還有更重要和深遠的意義。”董希淼認為,可加快引導5年期以上LPR(貸款市場報價利率)下降,繼續降低新增和存量住房貸款利率。

新聞延伸

提前還款具體涉及哪些內容?

“提前還款潮”背后的原因是啥?

扎堆提前還款有何影響?

個體應該選擇提前還款嗎?

Q提前還款具體涉及哪些內容?

A:在銀行信貸中,提前還款本是一種較為常見的行為。借款人出于自身資金安排考慮進行提前還款,可以減少利息支出;銀行出于風險管理需要,在符合合同約定的情況下也可能要求借款人提前還款。

Q“提前還款潮”背后的原因是啥?

A:近期住房貸款“提前還款潮”,主要動因在于借款人。近年來,受經濟下行和疫情反復等多重沖擊,部分居民收入不穩定性增大,對未來預期不明朗。部分借款人試圖通過全部或部分提前還款來減輕還貸壓力,降低住房消費負擔。

與此同時,2022年以來我國金融市場波動加劇,股票、基金等價格大幅度下行,一貫穩健的銀行理財產品出現“破凈”。在這種情況下,普通居民投資收益下降明顯,風險偏好趨于保守,將原來用于投資的部分資金用于提前還款。央行2022年四季度城鎮儲戶問卷調查結果也表明,傾向于“更多儲蓄”的居民占61.8%,比上季增加3.7個百分點;傾向于“更多投資”的居民占15.5%,比上季減少3.7個百分點。

此外,部分存量住房貸款利率偏高,也是借款人提前還款的原因之一。2020以來發放的部分住房貸款利率在6%以上,盡管2022年貸款市場報價利率(LPR)下降三次,但部分存量房貸利率仍然顯著高于目前約4.3%的平均房貸利率。

Q扎堆提前還款有何影響?

A:由于新增住房貸款申請量下降明顯,借款人提前償還住房貸款行為增多,少數銀行采取收取違約金、補償金等形式增加提前還款成本;多數銀行以提前預約、長時間輪候等為手段,試圖降低或推遲提前還款壓力。

從法律上來講,提前還款是對原借款合同約定的貸款期限或貸款金額的變更,的確需要借款人與銀行協商一致。但近年來,國家和金融管理部門多次要求銀行加大對實體經濟支持服務,采取切實措施為企業和個人紓困解難,降低實體經濟綜合融資成本和個人消費信貸負擔。商業銀行應立足長遠,提升服務,通過線上線下結合等方式,為客戶提前還貸提供便利,更好地改善客戶體驗。部分收取提前還貸“補償金”“違約金”的銀行,可進一步轉變觀念,展現出商業銀行的應有作為與擔當,更好服務社會。

Q個人應該提前還款嗎?

A:對個人來說,判斷是否需要提前償還個人貸款,最直接的方式是看投資收益是否可以覆蓋貸款利息。如果投資收益率高于貸款利率,則可考慮將資金更多用于投資;反之則可以考慮部分或全部償還貸款。當然,還需要為生活日常支出與未來養老、醫療等留足資金。扎堆提前還貸并不可取。

從還款方式看,一般來說等額本金這種還款方式前期償還的本金多、利息少,相比來說提前還款會更劃算一點;等額本息這種還款方式前期償還的利息多、本金少,如果還款已過一半,其實可以不考慮提前還款。另外,如果是公積金貸款,由于利率顯著低于市場上一般貸款的利率,也可以不用考慮提前還款。

2023年,隨著我國宏觀經濟恢復回暖,資本市場上升概率較大,而貸款利率還有下行可能,提前償還貸款需要慎重考慮。

-

深圳交通局官方賬號禁止網民評論2023-09-16 16:51:09近日,深圳市交通運輸局對網民申請公開北極鯰魚調查情況一事作出不予公開的回復,很快便引起了社會大眾對于5個月前,深圳市交通運輸局將及

深圳交通局官方賬號禁止網民評論2023-09-16 16:51:09近日,深圳市交通運輸局對網民申請公開北極鯰魚調查情況一事作出不予公開的回復,很快便引起了社會大眾對于5個月前,深圳市交通運輸局將及 -

軍訓順拐同學們組成了方隊 引發了網友們的熱議2023-09-16 16:49:42軍訓順拐同學們組成了方隊近日,在陜西某高校的軍訓場上,一幕引人注目的場景吸引了網友們的目光,教官組建了一支名為順拐方隊的隊伍。這支

軍訓順拐同學們組成了方隊 引發了網友們的熱議2023-09-16 16:49:42軍訓順拐同學們組成了方隊近日,在陜西某高校的軍訓場上,一幕引人注目的場景吸引了網友們的目光,教官組建了一支名為順拐方隊的隊伍。這支 -

空閑型焦慮困住打工人 不敢休息一閑下來就心慌2023-09-16 16:45:25或許你聽說過,有人因為工作太忙碌而焦慮,也聽說過有人因為工作太難而焦慮,但如今,越來越多的人,正因為空閑而焦慮。尤其是在一種內卷加

空閑型焦慮困住打工人 不敢休息一閑下來就心慌2023-09-16 16:45:25或許你聽說過,有人因為工作太忙碌而焦慮,也聽說過有人因為工作太難而焦慮,但如今,越來越多的人,正因為空閑而焦慮。尤其是在一種內卷加 -

網紅吳川偷逃稅被追繳并罰款1359萬 遂依法對其開展了稅務檢查2023-09-16 16:38:53據國家稅務總局廣西壯族自治區稅務局網站消息,前期,廣西壯族自治區稅務部門通過分析發現網絡主播吳川涉嫌偷逃稅款,經提示提醒、督促整改

網紅吳川偷逃稅被追繳并罰款1359萬 遂依法對其開展了稅務檢查2023-09-16 16:38:53據國家稅務總局廣西壯族自治區稅務局網站消息,前期,廣西壯族自治區稅務部門通過分析發現網絡主播吳川涉嫌偷逃稅款,經提示提醒、督促整改 -

恒大人壽嚴重資不抵債 恒大人壽風險處置再進一步2023-09-16 16:37:30恒大人壽風險處置再進一步。9月15日,國家金融監督管理總局深圳監管局官網公布《關于海港人壽保險股份有限公司受讓恒大人壽保險有限公司保

恒大人壽嚴重資不抵債 恒大人壽風險處置再進一步2023-09-16 16:37:30恒大人壽風險處置再進一步。9月15日,國家金融監督管理總局深圳監管局官網公布《關于海港人壽保險股份有限公司受讓恒大人壽保險有限公司保 -

王耀慶因徐良淘汰哭了 這一事件引起了廣泛關注和熱議2023-09-16 16:35:03在最近的一場演出中,著名演員王耀慶的表演被觀眾們熱烈的掌聲和歡呼聲所淹沒。然而,當他的好友兼搭檔徐良被淘汰時,王耀慶卻因為悲傷而哭

王耀慶因徐良淘汰哭了 這一事件引起了廣泛關注和熱議2023-09-16 16:35:03在最近的一場演出中,著名演員王耀慶的表演被觀眾們熱烈的掌聲和歡呼聲所淹沒。然而,當他的好友兼搭檔徐良被淘汰時,王耀慶卻因為悲傷而哭 -

金正恩被烏克蘭網站列入專項名單 這是基輔政權的又一次挑釁2023-09-16 16:33:55據塔斯社15日報道,對于烏克蘭名為和平締造者的網站將朝鮮國務委員長金正恩列入專項人員名單,俄副外長加盧津批評稱,這是基輔政權的又一次

金正恩被烏克蘭網站列入專項名單 這是基輔政權的又一次挑釁2023-09-16 16:33:55據塔斯社15日報道,對于烏克蘭名為和平締造者的網站將朝鮮國務委員長金正恩列入專項人員名單,俄副外長加盧津批評稱,這是基輔政權的又一次 -

女子高鐵座位被占換回后遭3人毆打 鐵路天津西站派出所已介入2023-09-16 16:32:26據荔枝新聞報道,近日,在G2610次高鐵上,一女子座位被占,換回座位后卻遭3人毆打。當事人李女士介紹,換回座位后,對方多次對其座椅進行敲

女子高鐵座位被占換回后遭3人毆打 鐵路天津西站派出所已介入2023-09-16 16:32:26據荔枝新聞報道,近日,在G2610次高鐵上,一女子座位被占,換回座位后卻遭3人毆打。當事人李女士介紹,換回座位后,對方多次對其座椅進行敲 -

演員袁冰妍偷逃稅被處罰并追繳297萬2023-09-16 16:29:35前期,重慶市稅務部門通過分析發現袁冰妍存在涉稅風險,經提示提醒、督促整改、約談警示后,袁冰妍仍整改不徹底,加之其關聯企業存在偷逃稅

演員袁冰妍偷逃稅被處罰并追繳297萬2023-09-16 16:29:35前期,重慶市稅務部門通過分析發現袁冰妍存在涉稅風險,經提示提醒、督促整改、約談警示后,袁冰妍仍整改不徹底,加之其關聯企業存在偷逃稅 -

卓偉爆料古裝劇準頂流男星將塌房 可能在9月底爆料該明星的瓜2023-09-16 16:27:319月16日,知名娛記卓偉終于現身了,這些年他一直隱身,很少曝明星大瓜了,很多網友紛紛表示,沒有卓偉的日子,娛樂圈真的好寂寞,明星的戀

卓偉爆料古裝劇準頂流男星將塌房 可能在9月底爆料該明星的瓜2023-09-16 16:27:319月16日,知名娛記卓偉終于現身了,這些年他一直隱身,很少曝明星大瓜了,很多網友紛紛表示,沒有卓偉的日子,娛樂圈真的好寂寞,明星的戀